- Comercio Internacional

- Cuidado de la Salud

- Economía

- Educación

- Energía

- Inmigración

- Iraq

- Seguridad Nacional

- Seguridad del Territorio Nacional

For Immediate Release

Office of the Press Secretary

9 de febrero de 2004

HOJA INFORMATIVA: LOS RECORTES TRIBUTARIOS ESTÁN FORTALECIENDO NUESTRA ECONOMÍA

MEDIDA PRESIDENCIAL DE HOY

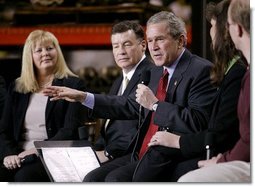

- El Presidente Bush visitó SRC Automotive en Springfield, Missouri, para reunirse con trabajadores y dueños de pequeñas empresas, y hablar sobre el estado de la economía de los Estados Unidos, además de la necesidad de continuar ofreciendo recortes tributarios a las familias y pequeñas empresas de los Estados Unidos.

- Datos nuevos sobre el empleo divulgados la semana pasada y otros indicadores recientes muestran que la economía de los Estados Unidos es fuerte y está cobrando aun más fuerza, y que el plan de Puestos de Trabajo y Crecimiento del Presidente está teniendo efecto. Según el análisis de planillas, se crearon 112,000 puestos nuevos en enero -- el mayor aumento mensual desde diciembre del 2000 - y se han añadido 366,000 puestos durante los últimos 5 meses. La tasa nacional de desempleo, que fue 5.6% en enero, continúa bajando sostenidamente de 6.3% en junio del 2003 - la mayor disminución de 7 meses en casi una década. Según el análisis de hogares de familia, la tasa de desempleo de 5.6% es menor que el promedio de las décadas de 1970, 1980 y 1990.

- Las políticas a favor del crecimiento del Presidente están teniendo efecto, pero él no estará satisfecho hasta que cada uno de los estadounidenses que buscan trabajo encuentren empleo. El Presidente ha descrito un plan de seis puntos para aumentar el éxito del su plan de Puestos de Trabajo y Crecimiento para crear incluso más oportunidades laborales para los trabajadores de los Estados Unidos, entre ellos: hacer que el costo de seguro médico sea más económico y previsible; reducir la carga de las demandas en nuestra economía; garantizar una fuente de energía económica y segura; simplificar las normas y los requisitos burocráticos; abrir mercados nuevos para los productos estadounidenses; y permitir que las familias y los negocios hagan planes para el futuro con confianza al hacer permanentes las reducciones tributarias.

- Redujo las tasas impositivas para cada estadounidense que paga impuestos a la renta, lo que incluyó un nuevo nivel impositivo de 10 por ciento

- Aumentó el crédito tributario por hijo a $1,000 para el 2010 Mli>Redujo la sanción al matrimonio a partir del 2005

- Eliminó por etapas el impuesto a las sucesiones

- Aumentó los beneficios tributarios de educación

- Aumentó las oportunidades de pensiones y ahorro

- Proporcionó una ventaja de 30 por ciento de depreciación a los negocios por invertir en equipo nuevo

- Otorgó recortes tributarios de emergencia a Nueva York y otras zonas afectadas por los ataques terroristas del 11 de septiembre de 2001

- Aceleró los recortes en la tasa de impuestos a la renta a partir del 1º de enero de 2003

- Expandió el nivel impositivo de 10 por ciento a partir del 1º de enero de 2003

- Aumentó el crédito por hijo a $1,000 a partir del 1º de enero de 2003

- Redujo la sanción al matrimonio a partir del 1º de enero de 2003

- Cuadruplicó las deducciones de gastos de los impuestos para las pequeñas empresas de $25,000 a $100,000

- Aumentó la ventaja de depreciación para los negocios a 50 por ciento hasta el 2004

- Redujo la tasa máxima de impuestos a los dividendos y ganancias capitales a 15 por ciento

- 111 millones de estadounidenses pagarían un promedio de $1,586 más en impuestos;

- 81 millones de mujeres pagarían un promedio de $1,878 más en impuestos;

- 49 millones de parejas casadas pagarían un promedio de $2,602 más en impuestos;

- 43 millones de familias con hijos pagarían un promedio de $2,090 más en impuestos;

- 11 millones de mujeres solteras pagarían un promedio de $921 más en impuestos;

- 14 millones de ancianos pagarían un promedio de $1,883 más en impuestos;

- 25 millones de pequeñas empresas pagarían un promedio de $3,001 más en impuestos; y

- Casi 5 millones de personas y familias que actualmente no pagan impuestos a la renta tendrían que pagarlos.

- Una familia de cuatro miembros e ingresos de $40,000 tuvo un recorte tributario de $1,933;

- 25 millones de dueños de pequeñas empresas ahorraron un promedio de $2,853; y

- 26 millones de inversionistas ahorraron un promedio de $798 con las tasas más bajas de impuestos a los dividendos y las ganancias capitales, entre ellos, 7 millones de ancianos que ahorraran un promedio de $1,088.

- Reducido la tasa de desempleo a casi 1 punto porcentual menos de lo que habría sido de otra manera;

- Aumentado los empleos disponibles a los estadounidenses en hasta 2 millones; y

- Aumentado el PIB real hasta 3 por ciento.

- En el 2005, el crédito aumentado por hijo, la disminución adicional de la sanción al matrimonio y el nivel tributario expandido de 10 por ciento llegarían a su fin, lo que aumentaría la carga impositiva para una familia de cuatro con ingresos de $40,000 en $915;

- En el 2006, los gastos que se permiten que las pequeñas empresas deduzcan disminuirían de $100,000 a apenas $25,000, lo que aumentaría el costo de las inversiones en capital para las pequeñas empresas de los Estados Unidos;

- En el 2009, la tasa máxima de impuestos a los dividendos aumentaría de 15 a 35 por ciento, mientras que los impuestos a las ganancias capitales subirían de 15 a 20 por ciento, elevando la carga impositiva para los jubilados y las familias que invierten en su futuro; y

- En el 2011, los recortes en la tasa, el nuevo nivel impositivo de 10 por ciento, la revocación del impuesto a las sucesiones, la disminución de la sanción al matrimonio y todos los recortes tributarios restantes promulgados durante los últimos tres años llegarían a su fin, lo que resultaría en un aumento en los impuestos de cada hombre o mujer e estadounidense que paga impuestos a la renta.

ANTECEDENTES DE LA MEDIDA PRESIDENCIAL DE HOY

ANTECEDENTES DE LA MEDIDA PRESIDENCIAL DE HOY

Durante los últimos tres años, el Presidente Bush ha propuesto y promulgado tres proyectos de ley que redujeron la carga impositiva de las familias y pequeñas empresas estadounidenses al generar el ahorro, la inversión y la creación de puestos de trabajo.

I. LEY DE CONCILIACIÓN DE CRECIMIENTO ECONÓMICO Y DESGRAVACIÓN FISCAL (ECONOMIC GROWTH AND TAX RELIEF RECONCILIATION ACT) (Promulgada el 7 de junio del 2001)

II. LEY DE CREACIÓN DE PUESTOS DE TRABAJO Y AYUDA A LOS TRABAJADORES

(JOB CREATION AND WORKER ASSISTANCE ACT) (Promulgada el 9 de marzo de 2002)

II. LEY DE CREACIÓN DE PUESTOS DE TRABAJO Y AYUDA A LOS TRABAJADORES

(JOB CREATION AND WORKER ASSISTANCE ACT) (Promulgada el 9 de marzo de 2002)

III. LEY DE CONCILIACIÓN DE DESGRAVACIÓN FISCAL PARA LOS PUESTOS DE TRABAJO Y EL CRECIMIENTO (JOBS AND GROWTH TAX RELIEF RECONCILIATION ACT) (Promulgada el 28 de marzo de 2003)

La revocación de estas leyes probablemente resulte en un aumento tributario inmediato para las familias y los negocios estadounidenses. Por ejemplo, si ninguno de los recortes tributarios del Presidente hubiese sido promulgado, en el 2004:

El beneficio cumulativo de estas tres leyes para los presupuestos familiares y la inversión por los negocios es significativo. Conforme a estas leyes, el año pasado:

El efecto cumulativo en la economía es igualmente grande y sienta las bases

para mayor crecimiento económico y creación de puestos. Según el

Departamento del Tesoro, para el último trimestre del 2003, la desgravación

fiscal promulgada por el Presidente Bush había:

El efecto cumulativo en la economía es igualmente grande y sienta las bases

para mayor crecimiento económico y creación de puestos. Según el

Departamento del Tesoro, para el último trimestre del 2003, la desgravación

fiscal promulgada por el Presidente Bush había:

El Presidente Bush ha instado al Congreso a que actúe ahora para hacer permanente la desgravación fiscal. Si deja de hacer estos recortes tributarios permanentes aumentaría drásticamente la carga de los contribuyentes estadounidenses en años futuros: